Cum anticipăm evoluția IRCC pentru a evita riscul intrării în incapacitate de plată? Majoritatea creditelor acordate în prezent sunt purtătoare de dobândă variabilă și este bine să fim pregătiți pentru fluctuațiile posibile. Cum dobânda anuală efectivă este dependentă de rata IRCC, anticiparea acesteia ne ajută să ne planificăm mai bine eforturile financiare viitoare.

Anticiparea IRCC-ului ar trebui să îi preocupe pe toți cei care au de rambursat un credit sau intenționează să împrumute bani. Înțelegerea indicatorului și rolului său în calculul ratelor ar trebui să fie o componentă de bază a educației financiare.

În principiu, ratele bancare, bazate pe dobândă variabilă, sunt constituite dintr-un comision de circa 2% și IRCC. Dacă am putea intui trendul evoluției IRCC și amploarea sa ne-am putea pregăti pentru efortul financiar viitor. Pe baza a ce știm în prezent putem afirma că IRCC își va continua creșterea, deci că, la fiecare trei luni, ne vor crește ratele bancare.

Totuși, ce anume putem să facem pentru a intui evoluția acestui indicator? Ar fi util să urmărim ședințele de politică monetară ale BNR și trendul pe care îl urmează IRCC-ul. De asemenea, nu ar fi rău să fim informați în ceea ce privește contextul economic local și internațional și să urmărim ședințele de politică monetară ale FED și BCE.

Ședințele de politică monetară BNR

Ședințele de politică monetară ale Băncii Naționale a României ne oferă indicii clare în privința evoluției IRCC. În cadrul acestor ședințe, BNR stabilește nivelul dobânzii de referință și a celei Lombard. Aceasta din urmă influențează direct capacitatea băncilor comerciale de a se împrumuta și de a acorda credite. Orice modificare a acestor rate, anunțată de BNR, va fi transferată în dobânzile practicate de către bănci. De exemplu, pe 8 noiembrie 2022, BNR a anunțat majorarea ratelor cu jumătate de punct procentual. În următoarele zile vom asista la majorări semnificative ale valorilor IRCC-ului zilnic. IRCC-ul este un indicator înșelător pentru că modul său de alcătuire și formare duce la prinderea sa tardivă în nivelul dobânzilor efective.

IRCC-ul zilnic permite anticiparea trendului de pe piață

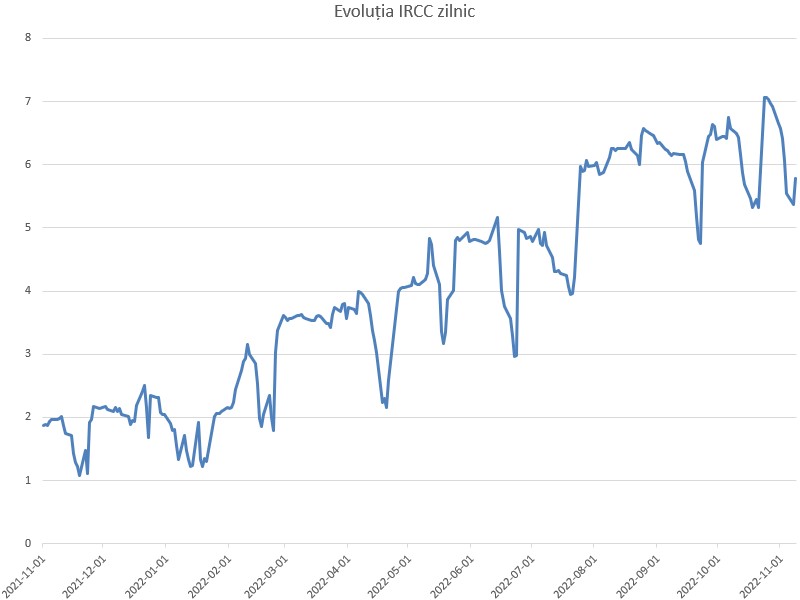

Pe situl Curs BNR sunt afișate datele aferente IRCC-ului zilnic și un grafic care ilustrează evoluția acestuia din ultimul an de zile. Dacă extragem un trend al evoluției datelor (linia roșie din graficul de mai jos) remarcăm faptul că acesta este pozitiv. Traiectoria este una de creștere și ne putem aștepta ca acest lucru să se reflecte în ratele noastre bancare.

IRCC-ul zilnic nu este însă suficient, pentru că ratele bancare sunt calculate pe baza celui trimestrial. Faptul că rata IRCC pentru trimestrul încheiat și cel în curs nu este afișată de BNR nu trebuie să ne descurajeze. Acestea pot fi calculate cu ușurință, utilizând datele publicate de către BNR. Este suficient să extragem valorile zilnice pentru a calcula IRCC-ul trimestrial. Astfel, în trimestrul 3 al anului 2022 acesta a fost de 5,71. Această valoare va fi utilizată în calculul ratelor începând cu 1 ianuarie 2023. Avem datele provizorii pentru trimestrul 4 din 2022, IRCC-ul trimestrial a ajuns la 6,22 și va crește în continuare pe fondul majorării dobânzii de referință. Valoarea din T4 va fi utilizată la calculul dobânzilor, începând cu 1 aprilie 2023.

Unul dintre principalele avantaje ale IRCC-ului pentru debitori este că le acordă timpul să se pregătească pentru șoc. Decalajul este de 3-6 luni și cunoașterea datelor permite pregătirea pentru șocurile economice viitoare. Urmărind evoluția IRCC-ului din trimestrul prezent (4/2022) ne permite să ne facem o idee generală despre cum se vor prezenta ratele noastre în T2 2023. Vedem că acestea vor crește și putem aprecia cum va trebui să ne modificăm bugetul. Dacă suntem pro-activi putem economisi de acum pentru a ne permite ratele viitoare.

Cum anticipăm evoluția IRCC

Pentru a anticipa evoluția IRCC nu este suficient să urmărim ședințele BNR și datele publicate de către această instituție. Debitorul ar trebui să urmărească și contextul economic general. De exemplu, încă din 2021, când inflația a fost scăpată de sub control, era clar că Banca Națională a României va fi forțată să opereze majorări succesive ale dobânzii de referință. Faptul că inflația continuă să afecteze mediul economic ar trebui să ne facă se ne așteptăm la continuarea unei politici monetare mai stricte.

De asemenea, nu ar fi rău să urmărim și deciziile din cadrul ședințelor monetare FED și BCE. Că vrem sau nu trăim într-o lume interconectată și leul se va raporta mereu la principalele valute internaționale. Dobânzile de referință pentru $ și € ne pot ajuta să înțelegem politica pe termen scurt și mediu a BNR. Dacă FED și BCE majorează rata dobânzii și inflația internă este ridicată, ne putem aștepta și la majorări operate de BNR. BNR nu va risca să aibă o politică împotriva curentului, pentru că o depreciere a leului ar da peste cap balanța comercială.

Contextul economic internațional este de asemenea esențial în înțelegerea dinamicii monetare. Trăim într-o lume care a fost schimbată fundamental de abuzul utilizării banilor ieftini. Efectul acestui abuz este o inflație generalizată la nivel global. Singurul mod de combatere a inflației este restrângerea monetară și scumpirea banilor. Cât timp problemele monetare externe vor persista, ne putem aștepta la o politică monetară strictă, cu scumpiri ale dobânzilor