Să cumpărăm casă în bula imobiliară? Oamenii care au cochetat în ultimii doi sau trei ani cu achiziția unui apartament sau a unei case, au avut anul acesta surpriza să constate că prețurile nu se mai opresc din crescut. S-ar zice că investitorii în imobiliare au găsit o soluție economică magică și că investițiile în locuințe sunt o afacere bună. A devenit simplu să facem bani. Cumpărăm apartamente, așteptăm să se aprecieze și le vindem cu profit.

Evident, investițiile în imobiliare, făcute în acest fel, sunt un mod destul de primitiv de utilizare a capitalului. Dacă ținem cont de tendințele de scădere a populației, ne putem aștepta ca multe localități din România să dispară sau să devină fantomă în următorii 10-20 de ani. Trebuie să fim foarte atenți când facem o investiție de acest gen, pentru că pe termen mediu și lung s-ar putea să ieșim în pierdere.

Scăderea chiriilor este o problemă

Problema este complexă. Da, prețurile la locuințe au crescut enorm în ultimul an, dar chiriile s-au scumpit moderat sau chiar s-au ieftinit. Este și normal, oferta de apartamente de închiriat continuă să crească. Corporatiștii care și-au luat apartament acum 5 sau 10 ani și ulterior au decis să emigreze au rămas cu activul în țară. Cu fiecare emigrant legat de un credit, se mai adaugă o locuință la oferta de pe piața închirierilor. Faptul că prețul chiriilor nu l-a urmat pe cel al apartamentelor este normal pentru că puterea de cumpărare nu a crescut, dar este și un semnal de alarmă că perspectivele pieței nu sunt așa de bune cum ne comunică agenții imobiliari.

Achiziția unei locuințe cu un credit imobiliar este problematică. Din start trebuie să ne gândim dacă suntem siguri pe capacitatea noastră de a produce un venit constant pentru următorii 30 de ani sau dacă putem economisi suficient de mult, pe lângă plata ratelor, pentru a acoperi eventualele indisponibilizări de moment.

Există diverse criterii și modalități de a calcula oportunitatea investiției. Ar fi bine să consultăm cât mai multe, înainte să ne cheltuim economiile sau să apelăm la un credit. Ne putem raporta la:

Regula de 1%

Regula de 1% afirmă că ar trebui să poți obține pe piață, dintr-o chirie lunară, cel puțin 1% din suma investită (preț achiziții + renovări). Fiind un indicator din vest putem pleca de la premisa că în 1% din chirie intră și cheltuielile cu utilitățile.

De exemplu, am putea face o mică cercetare on-line aplicată pe orașul Iași. La o căutare pe internet, găsim apartamente cu două camere de la €65.000. De asemenea, găsim și chirii, pentru locuințe similare, care sunt în jur de €300. Dacă ținem cont și de utilități ajungem la un cost mediu de €500 lunar pentru un chiriaș. Acesta este mai scăzut de €800, adică 1% din suma potențial investită €80.000 (€65.000 + €15.000 pentru amenajare, mobilare și utilare).

Prin prisma acestui indicator, achiziția unui apartament cu două camere în Iași nu este o investiție oportună. Pentru această metodă nu am luat în calcul și costul unui credit. Acesta ar face ca investiția să fie și mai puțin atractivă.

Rata Preț achiziție/Chirie

Rata Preț achiziție/Chirie este un indicator dezvoltat de Trulia Rent Versus Buy Index în urma crizei imobiliare din 2007. Utilizarea ratei în domeniul imobiliar vine însoțită de următoarele recomandări:

- Dacă R P/C este până la 15 atunci este de preferat achiziția locuinței;

- Dacă R P/C este între 16 și 20 atunci de obicei este mai bine să cumperi;

- Dacă R P/C este peste 21 atunci este de preferat să stai în chirie.

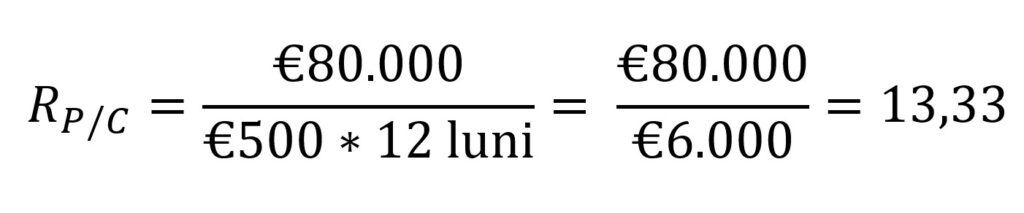

Să calculăm pentru exemplul din Iași dacă merită să cumpărăm casă în bula imobiliară

Avem un preț P = €80.000 (cost apartament + amenajare/mobilare), o chirie lunară C= €500 (cât te-ar cost în medie chiria + utilitățile), deci putem calcula:

Dacă dispunem de banii pentru un apartament atunci putem să facem achiziția.

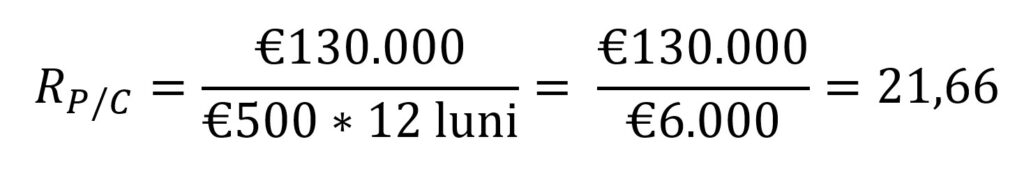

Desigur, dacă vrem să facem achiziția cu un credit imobiliar problema se schimbă. Pe parcursul a 20-30 de ani se rambursează o sumă totală cu cel puțin 60-70% mai mare. Acest lucru face ca prețul de achiziție total să crească la circa €130.000. Și atunci avem:

Este de preferat să nu facem achiziția apartamenmtului dacă trebuie să ne angajăm la un credit imobiliar.

Putem să acoperim rata la un credit cu venitul dintr-o chirie? De multe ori, nu. Ideal, chiriile din zona vizată trebuie să permită acoperirea ratei pentru un credit imobiliar. Desigur, facem achiziția pentru că ne place locuința și vrem să ne construim viitorul în ea, dar viitorul este imprevizibil și s-ar putea să fim nevoiți să ne mutăm de mai multe ori în viață. Pentru ca din venitul nostru viitor să nu fim nevoiți să plătim o chirie și o rată, a fi de preferat ca aceasta din urmă să poată fi acoperită din veniturile generate de locuință.

Achiziție prin Noua Casă

Luăm din nou ca reper apartamentul cu două camere din Iași și facem o simulare de credit prin Noua Casă. Pentru un credit pe €70.000 (plecăm de la premisa unui avans de €10.000) rata lunară în programul Noua Casă este de 1500-1600 de lei pe lună, deci un pic peste €300. Să ținem cont că acest program de creditare este unul preferențial și la alte credite condițiile nu sunt la fel de bune. Din venitul lunar de €300 trebuie scăzut impozitele pe proprietate și venit și pierderile din perioadele neocupate.

Rațional investiția nu este una oportună. Aceasta poate fi realizată dacă se ahiziționează locuințe pcare pot fi închiriate peste prețul pieței.

Randamentul posibil al investiției

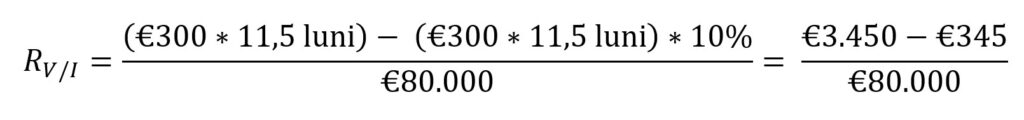

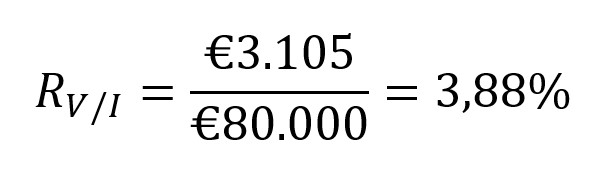

Înainte să facem investiția ar trebui să vedem și care este venitul net pe care poate să ni-l aducă. Astfel, dacă investim €80.000 în apartament cu scopul să-l dăm direct în chirie, putem obține lunar €300. Plecăm de la premisa că în medie apartamentul va rămâne neînchiriat două săptămâni în fiecare an. Am obține un venit brut egal cu €3450 (11.5 luni *€300). Din acesta scădem impozitul pe venit de 10% (€345) și obținem un venit net de €3105. Din această sumă ar trebui scăzut și impozitul pe proprietate, Acum putem calcula randamentul:

Randamentul anual de 3,88% este superior ratei dobânzii oferite pentru depozitele în lei, deci, din această perspectivă, investiția este oportună. Desigur, o creștere a dobânzii de referință va afecta rapid rentabilitatea investiției. Dacă raportăm venitul la un cost mai mare, de exemplu cel total al creditului, randamentul și atractivitatea investiției ar fi mai scăzute.

Alte criterii care pot fi utilizate

Există și alte criterii importante în momentul în care decidem să facem o investiție de acest gen:

Evoluția localității după aderarea la Uniunea Europeană

Cum a evoluat populația localității după revoluție și în special după aderarea la Uniunea Europeană? Am putea consulta istoricul statistic al localității, să analizăm evoluția populației și economiei, de la revoluție până în prezent. Dacă localitatea nu are perspective de dezvoltare, chiar și o situație prezentă bună s-ar putea să nu fie suficientă.

Sănătatea economică a localității

Cât de sănătoasă este economia localității? Da, vrei să te stabilești într-o localitate mică și idilică. Lucrezi remote și nu te interesează cum evoluează economia locală. Greșit. Dacă peste 10 ani localitatea va fi falimentară s-ar putea să nu găsești cumpărător sau chiriaș pentru proprietatea ta. Este deci important ca orășelul în care visezi să trăiești idilic să aibă o economie solidă, cu perspective de dezvoltare.

Trendurile de pe piață

Dacă trendul remote va continua, ar putea să apară un flux de migrație spre localități montane sau la malul mării. În orașele mari s-ar putea să scadă cererea pentru locuințe de închiriat. Există deci perspectiva scăderii veniturilor potențiale viitoare.

Costurile de creditare

Pentru achizițiile prin credite imobiliare trebuie să ținem cont că suntem într-o fază în care creditele sunt ieftine. Astăzi, nivelul dobânzii de referință este extrem de scăzut și este de așteptat o majorare a sa. Și cum pentru creditele imobiliare se folosește dobândă variabilă, ne așteptăm la majorarea costurilor creditelor trase în prezent.

Analiza noastră este pentru o locuință din Iași. Trebuie să ținem cont că acolo piața este dezvoltată, cu potențial de creștere pe termen mediu și lung. În orașele mici prețurile locuințelor au început să se alinieze cu cele din marile orașe, deși chiriile au rămas scăzute. În acestea puterea de cumpărare este scăzută și evident că oamenii nu-și permit chirii ridicate. Calculele de mai sus ar trebui refăcute pentru fiecare localitate în parte.

Să cumpărăm casă în bula imobiliară? Fiecare cumpărător potențial ar trebui să evalueze locuința și specificul pieței înainte de a face pasul.

2 răspunsuri la “Să cumpărăm casă în bula imobiliară?”

[…] piardă valoarea și investiția să fie neinspirată. Când achiziționăm o locuință ar trebui să ne uităm după alți factori, nu după capacitatea noastră de a efectua […]

[…] Frecvent, aceasta este sub cea a pieței. Pentru verificarea valorii unui imobil se pot utiliza diverse metode. În mod uzual, se folosește o formulă prin care se calculează venitul potențial generat de […]