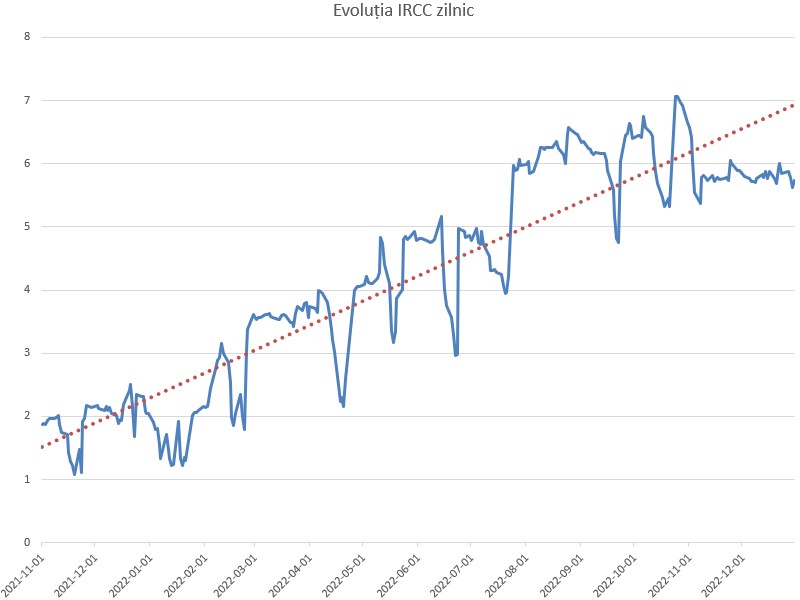

Creșterea IRCC s-a temperat în trimestrul 4 pe fondul lichidității excesive existente pe piață în noiembrie și în decembrie. Astfel, valoarea trimestrială a indicatorului a crescut de la 5,71% în T3 la 5,98% în T4.

În principiu, temperarea creșterii IRCC ar trebui să fie o veste bună pentru debitori, dar aceștia vor experimenta, în perioada aceasta, cea mai mare creștere trimestrială de la introducerea indicatorului. De la 1 ianuarie, la calculul dobânzii anuale efective va fi înlocuit IRCC-ul aferent trimestrului 2 din 2022, de 4,06%, cu cel din T3, de 5,71%. Creșterea cu 1,65% a DAE va determina majorarea semnificativă a ratelor.

De abia în cursul lunii aprilie va apărea un moment de respiro pentru debitori. Ratele vor crește nesemnificativ față de luna ianuarie și facturile de iarnă vor rămâne în urmă. Debitorii vor avea oportunitatea să-și facă un plan de acțiune pentru a aborda rațional viitoarele creșteri ale ratelor. Acest plan este esențial, mai ales că începând cu luna iulie ratele ar putea cunoaște creșteri puternice.

Salariul minim aduce inflație și noi creșteri IRCC

În următoarele luni, IRCC va continua să crească, pe fondul unei rate a inflației care își va continua trendul. Aceste creșteri vor fi simțite de către debitori de abia din iulie sau octombrie.

Majorările de salarii minime brute vor pune presiuni suplimentate pe prețuri și inflație și vor forța Banca Națională a României să acționeze. Este de așteptat ca în ședințele de politică monetară din ianuarie și februarie, BNR să majoreze dobânda cheie cu câte 0,5%. Băncile comerciale vor fi forțate să-și majoreze dobânzile, deci creșterea IRCC se va accelera.

De asemenea, pe măsură ce companiile vor finaliza repatrierea profitului, nivelul de lichiditate de pe piață se va reduce și costurile obținerii capitalului vor crește.

Cum anume ne putem proteja de creșterea IRCC?

Faptul că IRCC va continua să se majoreze este inontestabil, deci trebuie să ne adaptăm la contextul de pe piață. Cine nu are credite ar trebui să încerce să le evite cel puțin până se stabilizează rata inflației. De preferat ar fi chiar să aștepte până când apare un trend dezinflaționist solid. De abia în acel moment am putea asista la reduceri ale dobânzii de referință și, deci, ale IRCC. Astfel, creditul ar putea fi dimensionat pe un grad de îndatorare care nu ar depăși 40%. Și nici nu ar exista riscul să sară de acest procent.

Debitorii ar trebui să-și ajusteze stilul de viață, să economiseacă și să achite în avans o parte din principalul creditului. Fiecare mie de euro plătită în avans poate contribui la reducerea presiunii viitoare a ratelor. Urmează o perioadă grea și dacă un debitor poate amâna o excursie sau o investiție în locuință sau automobil, ar fi de preferat să folosească banii respectivi pentru a-și diminua principalul.